(GaN)等化合物半导体。相较于锗,硅的熔点为 1415℃,高于锗的熔点 937℃,较高的熔点使硅可以大范围的应用于高温加工工艺中;硅的禁带宽度大于锗,更适合制作器件。相较于砷化镓,硅安全无毒、对环境无害,而砷元素为有毒物质;并且锗、砷化镓均没有天然的氧化物,在时还需要在表面沉积多层绝缘体,这会导致下游晶圆制造的生产步骤增加从而使生产所带来的成本提高。

硅基半导体材料是目前产量最大、应用最广的半导体材料,90%以上的半导体产品是用硅基材料制作的。硅在地壳中占比约 27%,是除了氧元素之外第二丰富的元素,硅元素以二氧化硅和硅酸盐的形式大量存在于沙子、岩石、矿物中,储量丰富并且易于取得。通常将 95-99%纯度的硅称为工业硅。沙子、矿石中的二氧化硅经过纯化,可制成纯度 98%以上的硅;高纯度硅经过进一步提纯变为纯度达 99.9999999%至99.999999999%(9-11 个 9)的超纯多晶硅;超纯多晶硅在石英坩埚中熔化,并掺入硼(P)、磷(B)等元素改变其导电能力,放入籽晶确定晶向,经过单晶生长,制成具有特定电性功能的单晶硅锭。熔体的温度、提拉速度和籽晶/石英坩埚的旋转速度决定了单晶硅锭的尺寸和晶体质量,而熔体中的硼(P)、磷(B)等杂质元素的浓度决定了单晶硅锭的电特性。

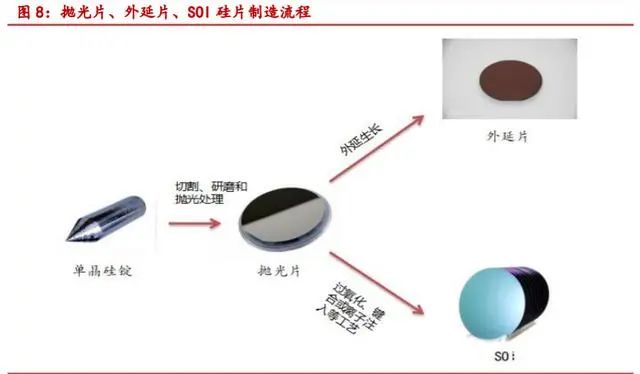

单晶硅锭经过切片、研磨、蚀刻、抛光、外延(如有)、键合(如有)、清洗等工艺步骤,制造成为半导体硅片。在生产环节中,半导体硅片需要尽可能地减少晶体缺陷,保持极高的平整度与表面洁净度,以保证集成电路或半导体器件的可靠性。

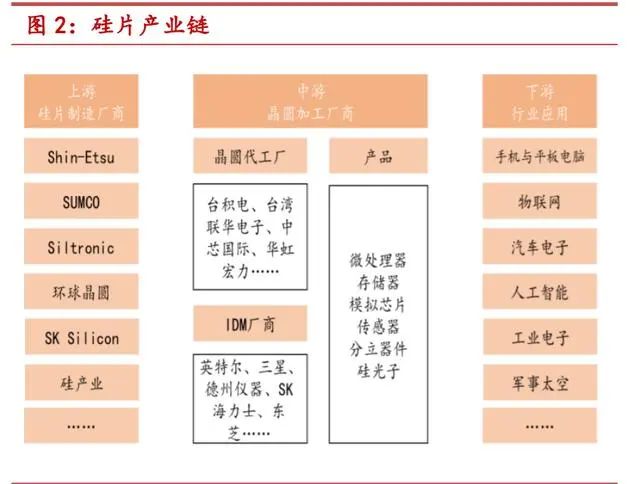

在半导体硅片上可布设晶体管及多层互联线,使之成为具有特定功能的集成电路或半导体器件产品,下游最重要的包含手机与平板电脑物联网汽车电子人工智能、工业电子、军事太空等领域。

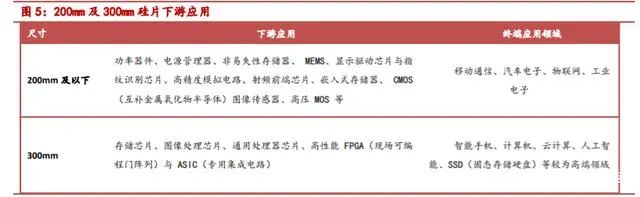

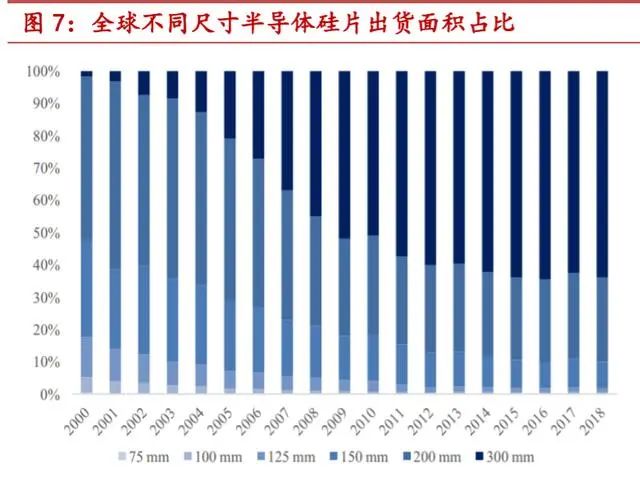

根据尺寸分类,半导体硅片的尺寸(以直径计算)主要有 50mm(2 英寸)、75mm(3 英寸)、100mm(4 英寸)、150mm(6 英寸)、200mm(8 英寸)与 300mm(12英寸)等规格。

1965 年,戈登摩尔提出摩尔定律:集成电路上所集成的晶体管数量,每隔 18 个月就提升一倍,相应的集成电路性能增强一倍,成本随之下降一半。对于芯片制造企业而言,这在某种程度上预示着要一直提升单片硅片可生产的芯片数量、降低单片硅片的制造成本以便与摩尔定律同步。

半导体硅片的直径越大,在单片硅片上可制造的芯片数量就越多,单位芯片的成本随之降低。在摩尔定律的影响下,半导体硅片正在不断向大尺寸的方向发展。硅片的尺寸越大,相对而言硅片边缘的损失会越小,有利于逐步降低芯片的成本。例如,在同样的工艺条件下,300mm 半导体硅片的可使用面积超过 200mm 硅片的两倍以上,可使用率(衡量单位晶圆可生产的芯片数量的指标)是 200mm 硅片的 2.5 倍左右。

目前,全球市场主流的产品是 300mm 和 200mm 直径的半导体硅片。终端应用领域来看,300mm 主要使用在在智能手机、计算机、云计算、人工智能、 SSD(固态存储硬盘)等较为高端领域,目前出货面积占比 60%以上。200mm 硅片主要使用在在移动通信、汽车电子、物联网、工业电子等领域,目前出货面积 20%以上。

根据制造工艺分类,半导体硅片主要可大致分为抛光片、外延片与以 SOI 硅片为代表的高端硅基材料。单晶硅锭经过切割、研磨和抛光处理后得到抛光片。抛光片经过外延生长形成外延片,抛光片经过氧化、键合或离子注入等工艺处理后形成 SOI 硅片。

半导体硅片的生产流程包括拉晶—>

滚磨—>

线切割—>

倒角—>

研磨—>

腐蚀—>

热处理—>

边缘抛光—>

正面抛光—>

清洗—>

检测外延等步骤。其中拉晶、研磨和抛光是保证半导体硅片质量的关键。

单晶生长技术的重点在于保证拉制出的硅锭保持极高纯度水平(纯度至少为99.999999999%)的同时,有效控制晶体缺陷的密度。当前制备单晶硅技术大致上可以分为悬浮区熔法(FZ 法)和直拉法(CZ 法)两种。

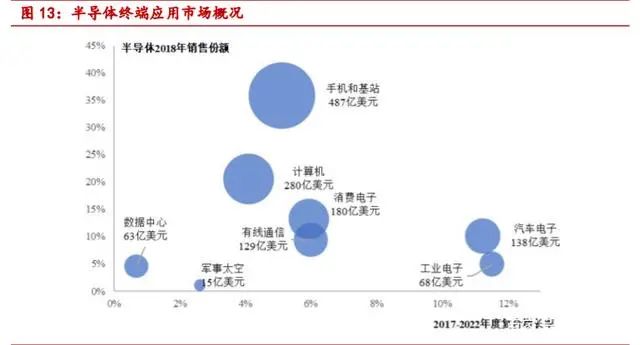

目前手机、计算机等仍是半导体行业终端最大的应用市场。2018 年全地球手机和基站、计算机用芯片销售额分别为 487 亿美元、280 亿美元,在半导体终端市场的占比分别为 36%、21%。

据 Gartner 预计,2017-2022 年增速最快的半导体终端应用领域是工业电子和汽车电子,将成为未来几年全球半导体行业增长最重要的驱动力。其中,工业电子年复合增长率预计可达 12%。随工业从规模化走向自动化、智能化,工业与信息化的深层次地融合、人机一体化智能系统转变发展方式与经济转型将带动工业电子需求的增长。汽车电子 2017-2022 年预计复合增长率为 11%。汽车电子的增长主要源于传统车辆电子功能的扩展、无人驾驶技术的不断成熟以及电动汽车行业的快速成长。车辆的 ABS(防抱死)系统、车载雷达、车载图像传感系统、电子车身稳定程序、电控悬挂、电动手刹、压力传感器、加速度计、陀螺仪与流量传感器等,均需要用半导体产品,汽车智慧化的趋势极大地拉动了汽车电子科技类产品的增长。随着电动汽车的普及与车辆电压、电池容量标准的逐步的提升,电源管理器与分离式功率器件的需求量也将随之上升。通常情况下,汽车电子芯片使用200mm 及以下抛光片与 SOI 硅片。汽车电子市场规模的扩大将拉动 200mm 及以下抛光片与 SOI 硅片的需求。

未来的爆发式增长将会出现在大数据、云计算、人工智能、新能源汽车、区块链等新兴终端应用。半导体硅片行业除了受宏观经济影响,亦受到具体终端市场的影响。例如 2010 年,全球宏观经济提高速度仅 4%,但由于iPhone4 和 iPad的推出,大幅拉动了半导体行业的需求,2010 年全球半导体行业收入增长达 32%。2017 年开始,大数据、云计算、人工智能、新能源汽车、区块链等新兴终端应用的出现,半导体行业进入了多种新型需求同时爆发的新一轮上行周期。半导体硅片可应用于多个潜在新兴终端市场,如汽车电子功率器件、5G通信设施中的射频芯片等,有望爆发式增长。

芯片制造产能情况是判断半导体硅片需求量最直接的指标。2017 至 2020 年,全球芯片制造产能(折合成 200mm)预计将从 1985 万片/月增长至 2407 万片/月,年均复合增长率 6.64%;中国芯片制造产能从 276 万片/月增长至 460 万片/月,年均复合增长率 18.50%。近年来,随着中芯国际、华力微电子、长江存储、华虹宏力等中国大陆芯片制造企业的持续扩产,中国大陆芯片制造产能增速高于全球芯片产能增速。随着芯片制造产能的增长,对于半导体硅片的需求仍将持续增长

全球半导体市场规模近年来增速平稳,2012-2018 年复合增速 8.23%。其中,中国大陆集成电路销售规模从 2158 亿元迅速增长到 2018 年的 6531 亿元,复合增速为20.27%,远超全球别的地方,全球半导体产业加速向大陆转移。集成电路大体上分为设计、制造和封测三个子行业,在制造和封测行业中,均需要大量的半导体新材料支持。2018 年全球半导体材料市场产值为 519.4 亿美元,同比增长 10.68%。其中晶圆制造材料和封装材料分别为 322 亿美元和 197.4 亿美元,同比+15.83%和+3.30%。

2018年,在市场产值为 322 亿美金的半导体制造材料中,大硅片、特种气体、光掩模、CMP材料、光刻胶、光刻胶配套、湿化学品、靶材分别占比 33%、14%、13%、7%、6%、7%、4%、3%。分地区来看,目前大陆半导体材料市场规模 83 亿美元,全球占比 16%,仅次于中国台湾和韩国,为全球第三大半导体材料区域。

随着半导体市场不断放量以及工艺制程不断复杂,全球半导体硅片材料市场一直增长,硅片材料在半导体制造材料中占比 33%,为占比最大的材料。2019 年全球硅片材料市场规模达到 112 亿美元,虽然相对 2018 年略有下滑,但整体仍维持在较高水准。出货面积来看,2019 年半导体硅片出货面积 11810 百万平方英寸,较 2018 年有所下滑,主要是由于存储器市场疲软和库存正常化所致。

硅片价格呈现出一定的周期性。2011-2016 年受行业低迷影响,硅片价格一路下行。2016 年之后,全球半导体硅片销售单价从 0.67 美元/英寸上升至 0.95 美元/英寸。需求侧来看,随着终端应用如 5G、AI、新能源汽车的加快速度进行发展,对芯片的大量需求使晶圆厂更有动力去大规模扩建工厂和生产线,进而拉动对上游硅片尤其是大硅片的需求。供给端方面,新增产能尚需时间落地,所以中短期供需不平衡的局面仍将持续,硅片价格有望继续走高。

国内硅片市场规模持续增长。受益于全球半导体行业转移,国内硅片市场规模持续增长,2018 年国内硅片市场规模超过 9 亿美元。

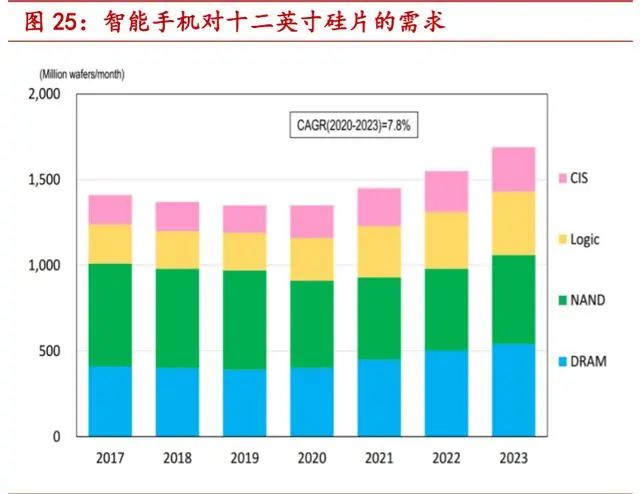

目前,12 英寸硅片在下游产业中大范围的应用,产品大多使用于制造消费电子芯片。其中,NAND(包括 3D NAND 和 2D NAND)占据最大的下游应用,占比达 33%。逻辑芯片和DRAM芯片分别占比 25%和 22%。CIS 等其他应用占据了剩余的 20%的市场占有率。其中,受益于 5G 的持续发展,2020-2023 年,智能手机对十二英寸硅片的复合需求增速有望达到 7.8%。

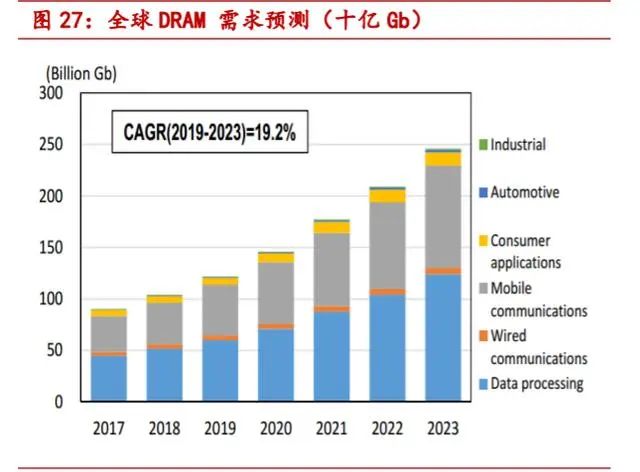

全球 DRAM 下游最重要的包含移动终端(40%)、服务器(22%)和个人电脑(19%)等业务。在5G换机潮以及数据处理等行业的加快速度进行发展下,全球DRAM需求有望持续迅速增加。据 SUMCO,全球 DRAM 2019-2023 年需求复合增速有望达到 19.2%。

目前全球 DRAM 主要供应厂商包括三星(45%),海力士(29%),美光(21%)等,全球主流 DRAM 工艺目前为 2znm、1xnm 和 1ynm,未来 1znm 和 1anm 有望逐步放量。

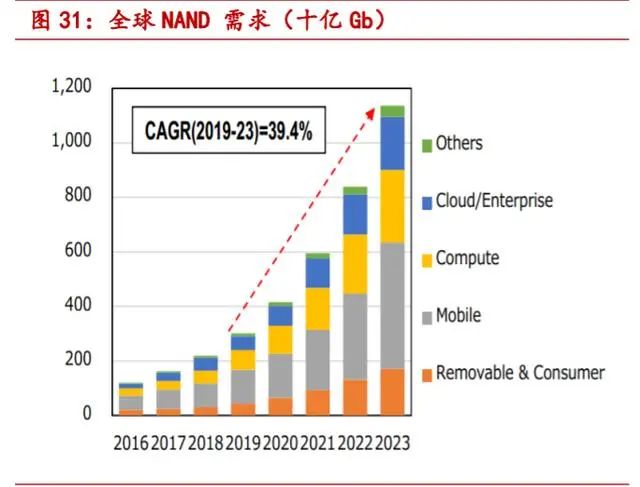

全球 NAND 下游最重要的包含手机(48%)、SSD(43%)等业务。在 5G 换机潮、云数据处理以及移动电源等行业的加快速度进行发展下,全球 NAND 需求有望持续迅速增加。据 SUMCO,全球 NAND 2019-2023 年需求复合增速有望达到 39.4%。

目前全球 NAND 主要供应厂商包括三星(33%),铠侠(19%),西数(15%),美光(11%),海力士(11%)和因特尔(10%)等。目前,3D NAND 慢慢的变成了 NAND 主流工艺。

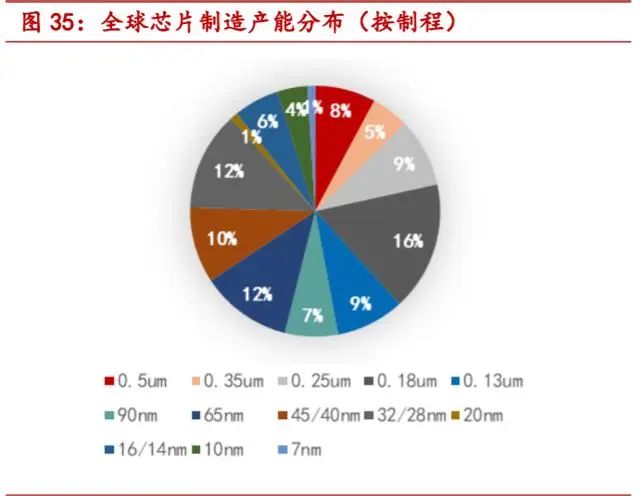

2016 年至 2018 年,受益于手机、计算机、云计算服务器用CPUGPU出货量的增加,逻辑芯片市场规模从 914.98 亿美元上升至 1,093.03 亿美元,年均复合增长率9.30%。据 Gartner,2016 至 2022 年,全球芯片制造产能中,预计 20nm 及以下制程占比 12%,32/28nm 至 90nm 占比 41%,0.13μm 及以上的微米级制程占比 47%。目前,90nm及以下的制程主要使用 300mm 半导体硅片,90nm 以上的制程主要使用 200mm 或更小尺寸的硅片。

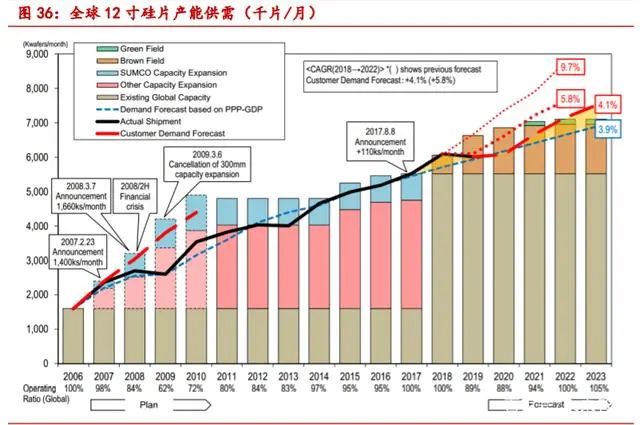

12 寸硅片需求持续扩大。在下游云计算、区块链等新兴市场的带动下,12 寸硅片持续迅速增加。2018 年出货面积占比达到 63%,硅片出货量达到 470 万片/月。据 SUMCO,未来 3-5 年全球 12 寸硅片任旧存在缺口。

2018 年,全球 8 寸硅片出货面积占比达到 26%,硅片出货量达到 430 万片/月。在汽车电子等需求的拉动下,叠加 8 寸硅片基本无新增产能,8 寸硅片有望持续景气。

文章出处:【微信号:深圳市赛姆烯金科技有限公司,微信公众号:深圳市赛姆烯金科技有限公司】欢迎添加关注!文章转载请注明出处。

/李弯弯)日前,上交所宣布,因其财务资料已过有效期且逾期达三个月未更新,终止对杭州中欣晶圆

股份有限公司(简称“中欣晶圆”)首次公开发行股票并在科创板上市审核。至此,历时两年

生产技术,中欣晶圆科创板IPO终止 /

设备要使用到温度传感器的有那些设备,比如探针台有没有用到,具体实际的要求是那些,

材料主 要包括碳化硅(SiC)、氮化镓(GaN)、硒化锌(ZnSe)等,因其禁带宽度较大,又被 称为宽禁带

行业报告,国产替代进程加速 /

晶圆形貌厚度测量是制造和研发的关键环节,涉及精确度和稳定能力。面临纳米级别测量挑战,需要高精度设备和技术。反射、多层结构等干扰因素影响测量准确性。中图仪器推动测量技术发展,提高精度和速度,满足多种材料和结构需求。光学3D表面轮廓仪和台阶仪等设备助力测量,为

晶圆形貌厚度测量的意义与挑战 /

准备(三) /

级硅的方法,以及后续如何将其转化为晶体和晶圆片(材料制备阶段),以及如何来生产抛光晶圆的过程(晶体生长和晶圆制备)。

) /

微力扭转试验机的优势 /

,什么是BLE? /

NTN卫星通信是什么,为何在当下成为热点,它能解决什么样的问题,芯讯通有推出与之对应的产品吗?

NT N! 什么是NTN卫星通信? NTN( Non-Terrestrial

AMEYA360:纳芯微高集成单芯片SoC如何高效智能控制车载步进电机?

xiaoniu_socketio_server简易socketio推送服务

【Raspberry Pi 5开发板试用】树莓派5---家庭多媒体和控制中心